インプラントで税金が戻る?医療費控除の対象条件と還付額をチェック

こんにちは!千葉県柏市イオンモール柏向かいにある、ウィズ歯科クリニックの国際口腔インプラント学会認定医の小川です!

「インプラントの治療費って高額だけど、医療費控除の対象になるの?」そんな疑問をお持ちの方も多いのではないでしょうか。実は、一定の条件を満たせばインプラント治療も医療費控除の対象になりますが、申請の際には注意点やよくある落とし穴もあるため、事前の確認がとても大切です。

この記事では、インプラントが医療費控除の対象になる条件や年収別の還付額シミュレーション、申請できる費用の範囲、さらに申告時の注意点までわかりやすく解説しています。ぜひ参考にしてみてください。

インプラントは医療費控除の対象?知っておきたい基本知識

医療費控除の基本と対象条件

医療費控除とは、1年間に支払った医療費の合計が10万円(または所得の5%)を超えた場合に、一定額の所得控除が受けられる制度です。対象となるのは、あくまで治療を目的とした医療行為で、美容や予防を目的としたものは含まれません。歯科医院ではむし歯の治療や手術、通院時の公共交通機関の交通費などが該当します。医療費控除の申告には確定申告が必要で、医療機関の領収書や明細書の保管も重要です。インプラント治療も、条件を満たせば控除の対象になりますので、次で詳しく見ていきましょう。

インプラントが対象になるケース・対象外になるケース

インプラント治療が医療費控除の対象になるかどうかは、「治療目的で行われたものか」が重要なポイントです。歯を失ってしまい、食事がしづらいといった咀嚼機能の回復を目的に行ったインプラント治療を受けた場合は、医療費控除の対象となります。一方で、「見た目を良くしたい」「より自然な歯並びにしたい」といった美容目的の治療は、医療費控除の対象外となります。インプラント治療にかかる費用だけでなく、通院時に利用した電車やバスの交通費も、申請対象に含めることができます。

審美目的や保険外の矯正治療は控除の対象になる?

審美的な理由で行うインプラント治療や、見た目の改善のみを目的とした矯正治療は、基本的に医療費控除の対象外となります。たとえば、「前歯の形が気になる」「歯並びをきれいにしたい」といった審美的な理由で治療を受けた場合には、医療費控除は認められないケースが多いです。ただし、発音や咀嚼がしづらいといった機能的な問題を改善するための治療であれば、保険適用外の自由診療であっても医療費控除の対象となることがあります。特にお子さまの矯正治療では、成長過程での噛み合わせや発音を目的としたケースが多く、医療費控除が認められる場合も少なくありません。

いくら戻ってくる?インプラントの医療費控除シミュレーションと対象費用

年収別に比較|実際の還付額をシミュレーション

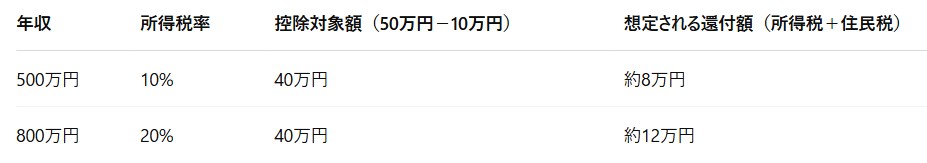

医療費控除で戻ってくる金額は、単に支払った医療費の金額だけでなく、年収や所得税率によっても大きく異なります。たとえば、年収500万円の方がインプラント治療に50万円を支払った場合、控除対象額は40万円(50万円−10万円)となり、所得税10%+住民税10%で計算すると、およそ8万円の還付が見込めます。

一方、年収800万円で所得税率が20%の方であれば、還付額は約12万円に増える計算になります。※住民税率は一律10%で算出しています。

このように同じ治療費でも年収や税率によって還付額は変わってきます。全額が戻るわけではありませんが、確定申告を行うことで医療費の負担を軽減できる可能性は十分にあります。

治療費以外に申請できる費用(交通費・診断書・消費税など)

インプラント治療に関連して、治療費以外にも医療費控除の対象となる費用があります。

以下の項目が該当します。

・公共交通機関の交通費:通院の際に利用した電車やバスなどの費用は控除対象となります。

・診断書の作成費用:医師に診断書を依頼した際の文書作成料も含まれます。

・治療にかかる消費税:治療費にかかる消費税も控除の対象です。

ただし、以下の点に注意が必要です。

・タクシー代:原則として控除対象外ですが、体調不良や緊急時など、やむを得ない事情がある場合には認められることもあります。

・自家用車での通院費:ガソリン代や駐車場代は控除の対象外となります。

申請時には、これらの費用の領収書や利用記録をしっかりと保管しておくことが重要です。

家族分・子どもの治療費や、年をまたぐケースも申請可能?

医療費控除は、ご本人の治療費だけでなく、同じ生計のご家族にかかった医療費も合算して申請することができます。同じ世帯の配偶者やお子さまがインプラント治療を受けた場合、その費用もまとめて一緒に申告することが可能です。

また、治療が年をまたいで行われた場合でも、実際に費用を支払った年の分として申請すれば問題ありません。たとえば、2024年に治療を開始しても、支払いが2025年であれば、2025年分の医療費控除として申告できます。

さらに、過去5年以内であれば、過去の医療費についてもさかのぼって申請することが可能です。過去に申告していない年が思い当たる場合は、あらためて確認してみることをおすすめします。

インプラントの医療費控除でよくある質問と申請時の注意点

医療費控除対象とならない注意点とは?

インプラント治療でも、すべてのケースが医療費控除の対象になるわけではありません。たとえば、「見た目を良くしたい」「歯並びを整えたい」といった審美目的のみで治療を受けた場合は対象外となります。また、歯科ローンを利用した際に支払う金利や手数料部分は控除に含められない点も注意が必要です。さらに、自由診療であっても医療目的であれば対象となる反面、美容整形やホワイトニングなどは医療費控除対象外です。申請できるかどうか判断に迷う場合は、歯科医院や税務署にあらかじめ確認しておくと安心です。

申告に必要な書類や手続きの流れ

医療費控除を受けるには、確定申告時に必要な書類をきちんと準備しておく必要があります。

用意するもの

・医療費通知書 または 医療機関の領収書

・医療費控除の明細書

・通院時の交通費記録(利用日・区間・金額など)

・源泉徴収票、マイナンバーなどの本人確認書類

などがあります。書類がそろったら、e-Tax(電子申告)か紙の申告書を使って提出する流れとなります。初めての方でも、国税庁のホームページにある記入例やシミュレーションツールを活用すれば、比較的スムーズに申請が進められます。申告期限は治療を受けた年の翌年3月15日までですので、余裕をもって準備しましょう。

申告漏れ・ミスを防ぐためのポイント

医療費控除の申請では、領収書の紛失や記録漏れなど、ちょっとしたミスが控除の対象外につながることがあります。特に見落とされやすいのが、交通費の記録忘れや、子どもの治療費を別で申請してしまうケースです。また、治療を受けた年ではなく、実際に費用を支払った年で申請する必要がある点も見落としやすいポイントです。家族分も含めて、医療費の記録はひとまとめにして管理しておくと安心です。

まとめ

いかがでしたでしょうか。今回は、インプラント治療が医療費控除の対象になるかどうか、基本的なルールから申請のコツまで詳しくご紹介しました。治療費が高額になりがちなインプラントですが、制度を正しく理解し、医療費控除を活用することで負担を軽減できる可能性があります。還付を受けるにはいくつかの条件や注意点がありますので、ご自身のケースに合わせて確認しながら進めていきましょう。この記事が少しでもお役に立てば幸いです。

インプラント専門サイトはこちら

https://www.with-dc.com/implant/

千葉県 柏市、南柏の歯医者 ウィズ歯科クリニック柏

https://www.with-dc.com/

千葉県 松戸市、新松戸の歯医者 ウィズ歯科クリニック新松戸

https://www.with-dcs.com/

技術・接遇の追求

患者満足度日本一の歯科医院を目指します

『一般歯科』『小児歯科』『口腔外科』『親知らずの抜歯』『矯正歯科』『審美』『歯周病治療』『口臭治療』『入れ歯』『歯の痛み』『無痛治療』『ホワイトニング』『インプラント』『フラップレスインプラント』『セラミック治療』『保育士託児』『相談室でのカウンセリング』『口コミ、評判』『分かりやすい説明』

柏、南柏の歯医者 ウィズ歯科クリニック 柏院

オフィシャルサイト:https://www.with-dc.com/

インプラントサイト:https://www.with-dc.com/implant/

お問合せ電話番号:04-7145-0002